Archive for the ‘備忘録’ Category

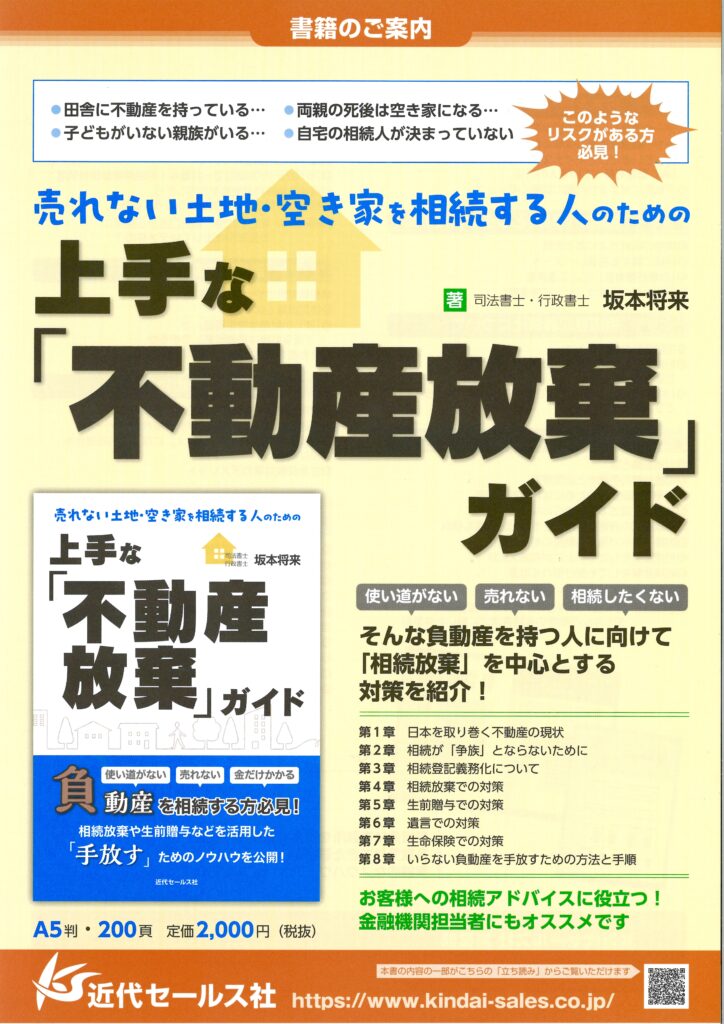

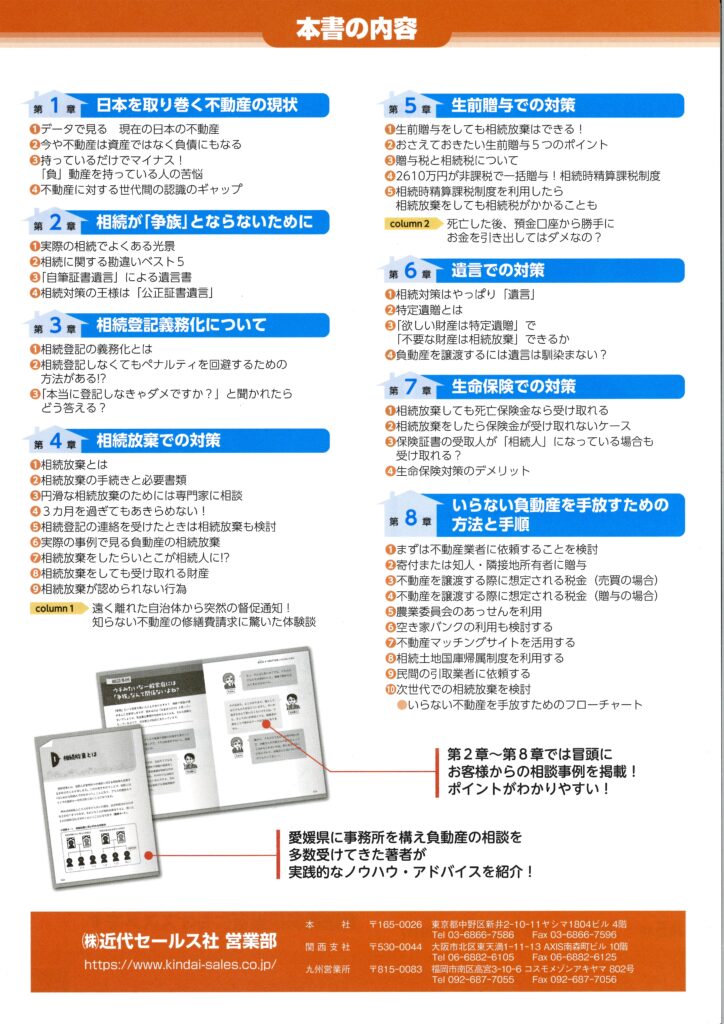

【書籍出版のお知らせ】売れない土地・空き家を相続する人のための上手な「不動産放棄」ガイド

会社法第109条第2項による「属人的株式」の活用事例【具体的な条項例】

事業承継や経営権の管理において、会社法第109条第2項の「属人的株式」は有効な制度です。これは、株主ごとに異なる権利を定めることができ、特定の株主に応じた柔軟な対応が可能です。非公開会社において、事業承継の際に経営権をスムーズに移行させる手段として有効です。

今回は、実際に私が株式会社の設立をご依頼いただいた事例について紹介します。

【実際の事例】

AさんとBさんは親族ではありませんが、共同経営者として株式会社の設立を希望されました。AとBは、将来的にはA1人で会社を運営したいという希望がありましたが、Aは現時点ではまだ若く、経験も浅いため、設立当初はBが議決権と経営権を保持することになりました。Bが死亡した場合には、完全にAの会社としたいという要望がありました。

希望される出資割合は「A:B=99:1」でした。当初、依頼者からはBが拒否権付きの種類株式(いわゆる「黄金株」)を1株持ちたいという提案がありましたが、種類株式を採用すると、Bが死亡した後にBの相続人が会社の支配権を持つリスクが残るため、私は属人的株式を提案しました。

(※Bが種類株式について、遺言を作成するか、AとBで死因贈与契約をしておくことも提案しましたが、B死亡後にBの家族とAが共に相続税申告するのは避けたいとのことで却下となりました。)

以下に、実際に作成した属人的株式を用いた定款の条項例を示します。この定めにより、Bが死亡した後はAが99%の議決権を持つことになり、(Bの相続人に対しては、会社法第174条の定款の定めによる売り渡し請求権を行使することもできるし)Aが会社を完全に支配できるようになります。

(※Aが死亡した場合、Bは会社を支配する意向はなく、会社の存在意義が失われるため、Aの相続人に意思決定を委ねたいとのご意向でした。そのため、Bが支配権を持てなくても問題ないとのこと。)

(株主ごとの異なる取扱いの定め)

第⚪︎条 会社法第109条第2項に基づく株主ごとに異なる取扱いの定めは次の通りとする。

⑴Aが所有する株式においては、株主総会における議決権はないものとする。

⑵前項の規定はA及びBの2名のみが当会社の株主である場合のみ有効なものとし、株式の譲渡、相続その他の原因により、A及びB以外の第三者が当会社の株式を取得した時点で本条の定めは失効するものとする。

この条項のように、特定の株主に対してのみ権利を制限したり付与したりすることができる点が、属人的株式の最大の強みです。この具体例では、AとBが共同で経営を行い、第三者が介入した際には特定の権利が失効する仕組みを取り入れています。

実際に、問題なく定款認証も行うことができました。

(※案件によってケースバイケースですので、ブログ記事に関するご質問には回答しかねます。参考にされる場合は、自己責任お願いします。)

【属人的株式と種類株式の比較】

種類株式は、すべての株主に対して異なる権利を付与する制度であり、議決権制限株式や配当優先株式などがあります。主に株主間のバランスを調整する目的で使用されますが、種類株式は登記が必要で、その内容が外部に公開される点が属人的株式との大きな違いです。

【属人的株式のメリットと活用法】

属人的株式の最大のメリットは、その柔軟性と非公開性です。非公開のまま特定の株主に対して権利を調整でき、信頼関係を基にした経営権の移譲が可能となります。事業承継においても、現経営者が一部の権利を保持しつつ、後継者に徐々に経営権を移譲することができ、経営の安定化を図れます。

ちなみに、属人的株式といっても、無制限に定められるわけではないようです。東京地裁立川支部の平成25年9月25日判決では、属人的株式の定めによる特定の株主に対する差別的な扱いが、合理的な理由がない、正当性を欠いている、特定の株主の基本的権利を実質的に奪っているようなケースでは、当該定款変更にかかる株主総会決議は株主平等原則の趣旨に違反するものとして無効とされています。

「合理的な理由があるか」「正当性を欠いていないか」、このあたりはかなり曖昧であるため、倫理観が求められるでしょう。株主の権利の制限は緩やかに設定するのが無難と言えます。

属人的株式を活用することで、企業経営における柔軟な戦略が可能となり、株主間の調整や後継者のスムーズな育成に役立ちます。事業承継を検討している方は、ぜひこの制度の導入を検討してみてください。

【相続人申告登記】表題部しかない登記記録の場合、前提として所有権保存登記が必要です!

令和6年4月1日から、新たに相続人申告登記が始まりました。この制度は、相続によって土地や建物の所有者が変更となった場合に、その所有権移転したことを申請するもの(いわゆる相続登記)ではありません。正確には、所有権の登記名義人の相続人からの申出に基づき、登記官が職権で申出があった相続人の住所・氏名を付記するものです。これにより、所有者が亡くなった後の相続人の情報が登記簿に記録されますが、権利関係を公示するものではありません。

この相続人申告登記を行う1番のメリットは、相続登記をしていないことによる10万円以下の罰金(過料といいます)を回避できることです。

相続人申告登記は、権利部において付記登記として記録されるため、表題部しかない登記記録についてはこの申告登記を行うことができません。

表題部しかない不動産について相続人申告登記を行うためには、前提登記として所有権保存登記を申請する必要があります。この所有権保存登記を行うことで、初めて権利部に所有権が記録され、その後に相続人申告登記が可能となります。

相続人申告登記を行う場合は、ご注意ください☺

【家族信託】信託終了事由である「委託者兼受益者の死亡」の発生による所有権移転及び信託登記抹消〈申請書と登記原因証明情報〉

過去に当事務所が組成に関与した家族信託の案件がありまして、この度信託終了事由(死亡)の発生により信託終了に伴う所有権移転及び信託登記抹消登記を行いました。それほど頻繫にあるものではないので、自身の備忘録としてブログ記事にします。

組成した信託は以下のような形でした。※ABCは直系血族です。

委託者兼受益者 A(祖母)

受託者 B(母)

信託終了事由 Aの死亡【※その他の事由は省略】

帰属権利者 C(子)

※本件信託に係る委託者の地位及び権利は、相続により承継せず、受益者の地位と共に移動するものとする旨の定めあり。

Aが死亡したため、以下3件の登記を申請しました。

①受益者変更登記「A→Cへの変更」

②委託者変更登記「A→Cへの変更」

③所有権移転及び信託登記抹消「B→Cへの所有権移転」

いきなり③の所有権移転及び信託登記抹消をしたいところですが、信託終了事由の発生後に時間的間隔がなく信託が消滅するのではなく、会社の清算と同じように、信託も清算の期間(信託法175 条(清算の開始原因))があって、清算が終わったら消滅するので、その間の沿革を登記上に表現するために①②が入ります。

実際に使用した申請書と登記原因証明情報は以下のとおりです。

(※信託契約の内容により行う登記はケースバイケースであり、さらに、登記官の判断により行うべき登記は異なりますので、ブログ記事に関するご質問には回答しかねます。参考にされる場合は、自己責任お願いします。)

①受益者変更登記「A→Cへの変更」の申請書、登記原因証明情報兼信託目録に記録すべき情報

【申請書】

登記の目的 受益者変更

原因 令和年月日死亡

変更後の事項 受益者 C

申請人 (受託者)B

添付情報 登記原因証明情報兼信託目録に記録すべき情報 代理権限証書

令和年月日申請 ○○法務局 御中

登録免許税 1物件につき1,000円

不動産の表示(省略)

――――――――――――――――――――――――――――――――――

【登記原因証明情報兼信託目録に記録すべき情報】

令和年月日

〇〇法務局 御中

1 登記申請情報の要項(信託目録に記録すべき情報)

(1)登記の目的 受益者変更

(2)登記の原因 令和年月日死亡

(3)変更後の事項 受益者 C

(4)申 請 人 (受託者)B

(5)不動産の表示 省略

2 登記の原因となる事実又は法律行為

(1)信託契約の締結

受託者 B(以下「甲」という)と委託者 A(以下「乙」という)は、令和年月日、受益者を乙とする不動産管理処分信託契約を締結し、登記を経由した(令和年月日受付第号)。

(2)受益者乙の死亡

令和年月日、受益者乙が死亡した。

(3)不動産管理処分信託契約において、信託終了事由として「乙の死亡」の定め及びC(以下「丙」という)を帰属権利者とする定めがある。

(4)信託法の定め

信託法第183条第6項において、帰属権利者は、信託の清算中は、受益者とみなす旨の定めがある。

(5)受益権の移転

よって、本件受益権は、令和年月日、乙から丙に移転した。

上記の登記原因のとおり相違ありません。

(新受益権者) C ㊞

(受託者) B ㊞

②委託者変更登記「A→Cへの変更」の申請書、登記原因証明情報兼信託目録に記録すべき情報

【申請書】

登記の目的 委託者変更

原因 令和年月日変更

変更後の事項 委託者 C

申請人 (受託者)B

添付情報 登記原因証明情報兼信託目録に記録すべき情報 代理権限証書

令和年月日申請 松山地方法務局 御中

登録免許税 1物件につき1,000円

不動産の表示(省略)

――――――――――――――――――――――――――――――――――

【登記原因証明情報兼信託目録に記録すべき情報】

令和年月日

〇〇法務局 御中

1 登記申請情報の要項(信託目録に記録すべき情報)

(1)登記の目的 委託者変更

(2)登記の原因 令和年月日変更

(3)変更後の事項 委託者 C

(4)当 事 者 受託者 B

(5)不動産の表示(省略)

2 登記の原因となる事実又は法律行為

(1)信託契約の締結

B(受託者)と(委託者・当初受益者 A(以下「乙」という))は、本件不動産について、不動産管理処分信託契約を締結し、令和年月日受付第号でその登記を経由した。

(2)受益者乙の死亡

令和年月日、受益者乙が死亡した。

(3)不動産管理処分信託契約において、信託終了事由として「乙の死亡」の定め及びC(以下「丙」という)を帰属権利者とする定めがある。

(4)信託法の定め

信託法第183条第6項において、帰属権利者は、信託の清算中は、受益者とみなす旨の定めがある。

(5)受益権の移転

よって、本件受益権は、令和年月日、乙から丙に移転した。

(6)委任者の地位の移転

ところで、本件不動産管理処分信託契約の信託条項には、「本信託に係る委託者の地位及び権利は、相続により承継せず、受益者の地位と共に移動するものとする。」旨の条項があることから、令和年月日、当該信託条項によって、委託者の地位は乙から丙に移った。

上記の登記原因のとおり相違ありません。

(新委託者)C ㊞

(受託者) B ㊞

③所有権移転及び信託登記抹消「B→Cへの所有権移転」の申請書、登記原因証明情報

【申請書】

登記の目的 所有権移転及び信託登記抹消

原因 所有権移転 令和年月日信託財産引継

信託登記抹消 信託財産引継

権利者 C

義務者 (信託登記申請人)B

添付情報 登記原因証明情報 登記識別情報 印鑑証明書 住所証明書 代理権限証明書

令和年月日申請 〇〇法務局 御中

課税価格 金万円

登録免許税 移転分 金円(権利者が相続人以外であったため1,000分の20)

信託登記抹消分 金円(1物件につき1,000円)

不動産の表示(省略)

――――――――――――――――――――――――――――――――――

【登記原因証明情報】

令和年月日

〇〇法務局 御中

1 登記申請情報の要項

(1)登記の目的 所有権移転及び信託登記抹消

(2)登記の原因 所有権移転 令和年月日信託財産引継

信託登記抹消 信託財産引継

(3)当 事 者 権利者(受益者)C

義務者(受託者)B

(4)不動産及び信託目録の表示(省略)

2 登記の原因となる事実又は法律行為

(1)B(受託者)(以下「乙」という)とA(当初委託者・当初受益者)は、本件不動産について、不動産管理処分信託契約を締結し、令和年月日受付第号でその登記を経由した。

(2)本件不動産管理処分信託契約において、信託終了事由として「Aの死亡」の定め及びC(以下「甲」という)を帰属権利者とする定めがある。

(3)令和年月日、Aが死亡した。

(4)よって、本件不動産の所有権は、信託契約の規定に基づき、受託者たる乙から甲へ令和年月日信託財産引継を原因として移転した。

上記の登記原因のとおり相違ありません。

(権利者)C ㊞

(義務者)B ㊞

――――――――――――――――――――――――――――――――――

以上の内容で無事登記完了しました。

ちなみに、登記原因証明情報の押印はいずれの登記もBのみでよいと考えますが、Cにも複雑な法律関係を確認してほしかったので、意思確認の意味も込めてBC双方に押印をいただきました。

本件登記対象の物件は収益物件であったため、登記完了後に、①今後はCの口座に入金するように賃借人にお願いすること。②A死後の家賃収入は、Cが確定申告しなければならないこと。③火災保険も名義もCに変更すること。の3点アドバイスさせていただきました。

そのほかにも、信託は司法書士としてアドバイスすべき点はたくさんありますね。神経すり減らす仕事ですが、やりがいもある仕事でした!ありがとうございました!!

関連記事

【家族信託】受託者が信託の本旨に従い信託財産を処分した場合の登記、そして決済 ~所有権移転及び信託登記抹消~

定款認証時の実質的支配者となるべき者の申告書の差し替え・修正の可否

昨年、超特急で株式会社を設立してほしいとのご相談を受け、ご相談から申請まで1週間で行った案件がありまして、

急ぎで手続きしたことはまったく言い訳にはならないのですが、設立登記完了後に「実質的支配者となるべき者の申告書」に一部ミスがあることが判明しました。

お客様が金融機関にて口座開設を行う際に発覚したのですが、実質的支配者となるべき者の氏名の「フリガナ」が間違っておりました。

初めてのミスだったため、さて、これは当初から間違っていたものとして、差し替えができるのか、それとも跡が残る形での修正になるのか、そもそも差し替えや修正は不可なのかわかりませんでした。

このままであれば、金融機関側も口座開設の申込書と相違があり問題があります。(合同会社等はそもそも実質的支配者となるべき者の申告書は存在しないものなので、そのフリガナの誤り一点をもってして口座開設は不可ということはないとは思いましたが、キレイに直ることに越したことはありません。)

お客様からご報告いただいたのが金曜日の夜だったこともあり、公証役場に問い合わせするのが月曜日まで不可能だったため、まずは大事なお名前のフリガナを誤記してしまったことを謝罪し、月曜日に回答する旨お伝えし、悶々と土日を過ごしました。

月曜日になり、すぐさま公証役場に問い合わせしたところ、差し替えが可能とのこと!修正や再発行はできないため、発行当時の日付で、差し替えのみ可能とのことでした。

住所・氏名・生年月日は、定款や運転免許証等で書類上において公証人さんが確認が可能ですが、フリガナは資格者代理人の記載を信用するしかないので、公証人さんがわかりようがないですよね。

自分への戒め・備忘録として記載しました。

今後こういったことがないように気を引き締めていきたいと思います!

【おかげさまで】みなと司法書士・行政書士事務所は5周年を迎えました!

2021年12月8日をもって、みなと司法書士・行政書士事務所を開業して5周年になりました!㊗️私の顔も少し老けたと思うので、写真を撮り直しました📸実物と差が出ないように5年ごとに写真を変える予定です😁笑

2016年12月8日に開業届と婚姻届を同時に出してからもう5年が経ったなんて、時の流れは早いですね。

沢山の方に応援いただいて、なんとかやっていけているということが、本当に身に沁みています。開業時はとにかく必死で、あまり周りが見えていなかったように思いますが、ようやく頭だけではなく肌感覚で理解できたような気がします。

感謝の気持ちでいっぱいです。いつもありがとうございます。

妻は、私が開業して飯が食えるかどうかもわからないのに、よくついてきてくれました。現在は会計を手伝ってくれていますが、結婚当初は銀行員をしていました。別々の仕事をしていた時より、一緒に働き始めてからの方が仲が良く、しょうもないケンカが減って良かったです(笑)たぶん仕事中の大変さが見えることでお互い思いやるようになったのかなと思います。

これからはさらにお客様のお役に立てるように、「①提案型事務所の確立」と「②アフターフォローの充実」の2点に力を入れていきます。

お客様には、それぞれ置かれた家庭環境・財産状況のほか「家族への感謝・想い」があります。この点だけは、どんなにAIが発達しても人間とのコミュニケーションによりお客様の意図をくみ取り、最高のコンサルティングをしていくことが求められると思っています。

そのために、これまで以上に他の専門家と共に連携し、研鑽を重ねて、お客様の想いに寄り添えるような事務所になっていきます。

今後とも宜しくお願い申し上げます。

長文読んでいただき、ありがとうございました。

MDRT日本様からのご指名により、MDRT会員様約100名に対してセミナーを行いました!

出演YouTube動画一覧ページを公開しました!

今まで公開したYouTubeを一覧にしてまとめてみました☺よろしければ興味あるものだけでもご覧ください!

出版記念YouTube!【いちばんやさしい 奥様のための相続のはなし】坂本将来・古谷佑一

【法改正】相続登記をしなかったら10万円の罰金?!司法書士がお答えします!

終活を学ぶ ②(弁護士:池本真彦、司法書士:坂本将来)

【素朴なギモン】相続の名義変更登記ってしないとダメ?

【飲みながら】スペシャルゲストらくさぶろうさんとラジオの話

【相続放棄】親の借金を知っていますか?

エンディングパートナー紹介No.2 司法書士・行政書士 坂本将来

「バケットリストってなに?!」ラジオ直前打ち合わせ 坂本将来✖️ひめさぶろう

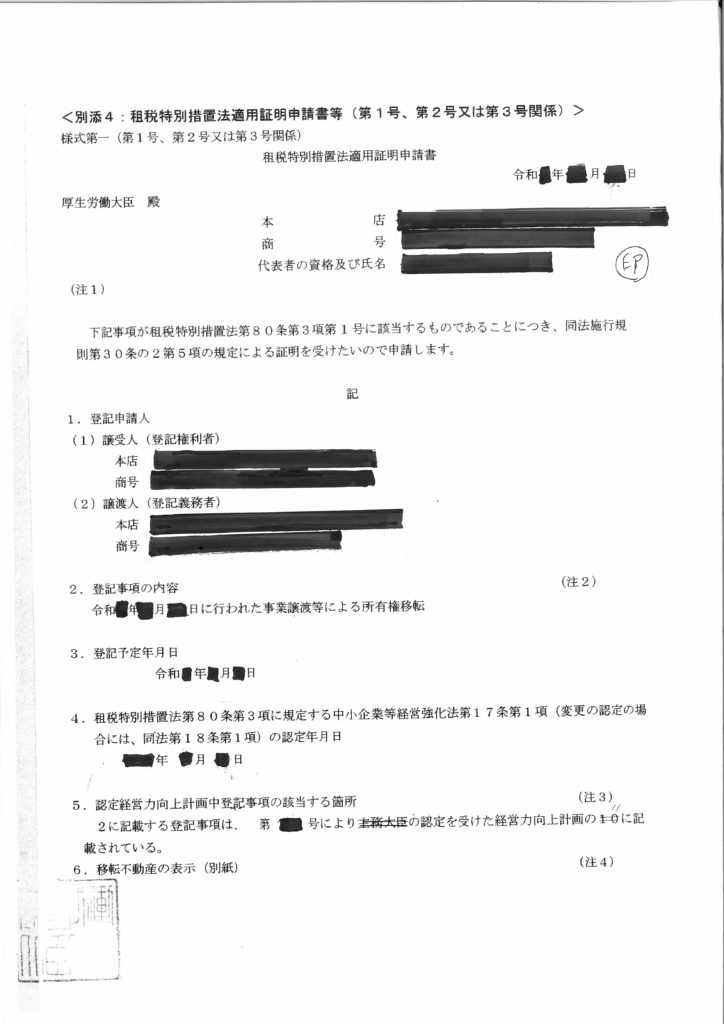

事業譲渡を原因とする所有権移転登記 ~登記原因証明情報・登録免許税・添付書類について~【中小企業等経営強化法の認定】

私司法書士の他、弁護士・税理士・社会保険労務士・中小企業診断士が勢揃いで1年がかりの事業譲渡がありまして、無事完了したので備忘録として書き残しておきます。

シンプルに事業譲渡を原因とする所有権移転登記だけであれば、難易度は高くないのですが、今回は「中小企業等経営強化法に基づく支援措置」を活用しました。

中小企業等経営強化法に基づき、認定を受けると登録免許税と不動産取得税が減税となりますので、固定資産税評価額によってはかなり安くなるのでぜひ検討すべきです。

⇩

中小企業等経営強化法に基づく支援措置活用の手引き(12ページ参照)

https://www.chusho.meti.go.jp/keiei/kyoka/pdf/tebiki_zeiseikinyu.pdf

※令和3年6月1日現在の情報ですので、最新情報は必ず確認してください。

余談ですが、認定を受けて適用証明書を添付すれば「事業譲渡」を原因とする所有権移転登記について土地も建物も登録免許税が1,000分の16になります(原則は1,000分の20)。もともと売買であれば、土地については1,000分の15まで減税されているので、この制度を利用することで逆に1,000分の1増加してしまうため場合によっては土地は別途売買で行うことも事例としてはあるのかも(?)しれませんが、登録免許税だけでなく不動産取得税も減税されますので、素直に土地建物とも「事業譲渡」を原因として認定を受けて所有権移転登記するのがいいのではないでしょうか。

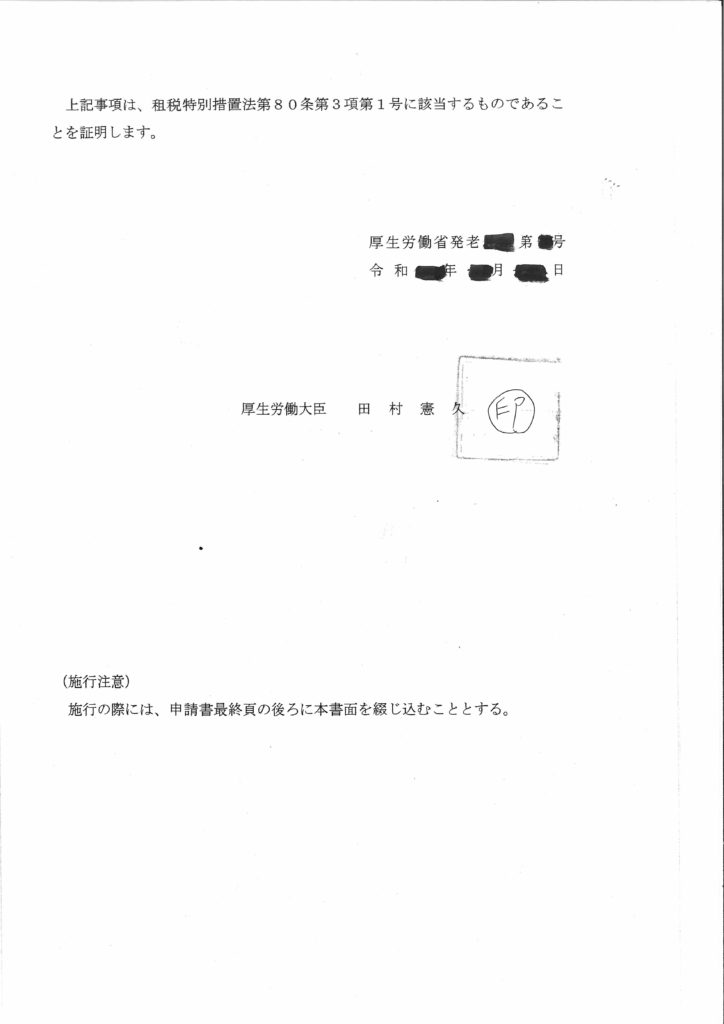

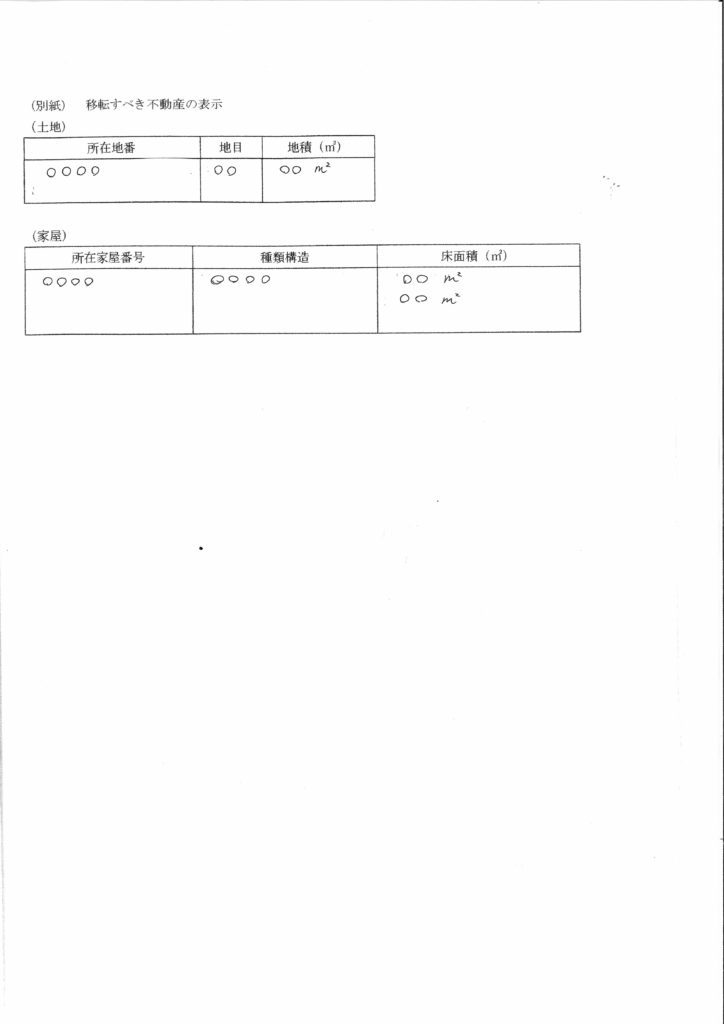

適用証明書【例】 ※認定書とは別々に発行されます。 ※個人情報は削除しています。

申請書と登記原因証明情報は、以下のとおり申請しました。

※確実に登記が認められることを保障するものではありません。案件によってケースバイケースですので、ブログ記事に関するご質問には回答しかねます。参考にされる場合は、自己責任お願いします。

【登記申請書】

登記の目的 所有権移転

原因 令和〇年〇月〇日事業譲渡

権利者 A

義務者 B

添付情報

登記原因証明情報

登記識別情報

住所証明情報

印鑑証明書

代理権限証明情報

会社法人等番号

適用証明書(※減税証明書。認定書とは別々に発行されます。)

株主総会議事録(※会社法第467条の事業譲渡の承認決議)

令和〇年〇月〇日申請

〇〇法務局

課税価格 金〇〇 円

登録免許税 金 〇〇 円

租税特別措置法第80条第3項第1号

(※適用証明書を添付することで、土地も建物も1,000分の16)

不動産の表示(省略)

【登記原因証明情報】

令和〇年〇月〇日

〇〇法務局 御中

1 登記申請情報の要項

(1)登記の目的 所有権移転

(2)登記の原因 令和〇年〇月〇日事業譲渡

(3)当 事 者 権利者 A

義務者 B

2 登記の原因となる事実又は法律行為

(1)令和〇年〇月〇日、甲と乙は、事業譲渡契約を締結した。

(2)上記事業譲渡契約には、本件不動産について事業譲渡を原因として令和〇年〇月〇日付けにより所有権移転する旨が定められている。

(3)よって、令和〇年〇月〇日、乙から甲に本件不動産の所有権が移転した。

上記の登記原因のとおり相違ありません。

(義務者)B

不動産の表示(省略)

所有権抹消登記の登記原因証明情報・申請書【法改正により錯誤から取消へ】

令和2年4月1日から施行された民法の改正により、登記実務にも様々な影響がありました。その1つに民法95条の錯誤があります。

改正前までは錯誤を原因として所有権抹消登記をする際には、登記原因は「錯誤」とだけ記載して年月日の記載はしませんでしたが、改正後は取消の意思表示が到達した日を原因日付として「年月日取消」と記載します。

手持ちの書籍に法改正後のひな形がなかったので、専門家らしく一から登記原因証明情報を作成して登記申請をしましたので、個人的な備忘録として残しておきます。

(ちなみに、本所有権抹消登記申請の対象となる所有権移転登記は私が申請したものではなく、元々は他の専門家が手掛けたものでした。)

以下が、実際に登記申請に使用した登記原因証明情報及び申請書の内容です。

※各登記官の判断によりますので、確実に登記が認められることを保障するものではありません。案件によってケースバイケースですので、ブログ記事に関するご質問には回答しかねます。参考にされる場合は、自己責任お願いします。

-----------------------

登記原因証明情報

令和〇年〇月〇日

〇〇法務局 御中

1 登記申請情報の要項

(1)登記の目的 所有権抹消

(2)登記の原因 令和〇年〇月〇日取消

(3)当 事 者 権利者 (甲)

義務者 (乙)

(4)不動産の表示 (省略)

2 登記の原因となる事実又は法律行為

(1)所有権移転登記

権利者を乙、義務者を甲として、本件不動産につき所有権移転登記(令和〇年〇月〇日〇〇法務局受付第〇〇号)がなされている。

(2)贈与契約の不存在

上記(1)の登記原因たる令和〇年〇月〇日贈与契約の事実はなく、そもそも不存在であり錯誤に基づくものである。

(3)よって、本件土地に所有権移転の事実はないため、乙は贈与を取り消し、甲はその意思表示を令和〇年〇月〇日受領した。

(4)抹消登記申請の合意

現在の所有権登記名義人である乙は、上記(1)乃至(3)の事情を自認し、令和〇年〇月〇日取消を原因として所有権抹消登記を申請する旨、前所有権登記名義人甲と合意した。

上記の登記原因のとおり相違ありません。

(義務者)(乙)

-----------------------

登記申請書

登記の目的 所有権抹消

原因 令和〇年〇月〇日取消

抹消すべき登記 (省略)

権利者 甲

義務者 乙

添付情報

登記原因証明情報 登記識別情報 印鑑証明書 (代理権限証書)

令和〇年〇月〇日申請 〇〇法務局 御中

登録免許税 金1,000円(1筆につき1,000円)

不動産の表示(省略)

-----------------------

なお、本事案においては、所有権移転登記のあと1月1日をまたいでの所有権抹消登記でしたが、贈与税申告前に所有権抹消登記を完了させたうえで申告すれば、贈与税は課されない取り扱いがされるようです。しかし、これはケースバイケースであり、税務署の判断によりますので、必ず税務署や税理士にご相談のうえ手続きしてください。

« Older Entries